刷视频时,平台时有给我推荐贷款中介视频,在视频中贷款中介总是在强调自己多专业、渠道多,可以帮助各种人群获取贷款。

* **杠杆更高:**按月配资的杠杆一般在10倍以上,甚至可以达到20倍,这可以让投资者以较少的资金撬动更大的资金,从而获得更高的收益。

作为一名银行工作20年老银行人,我从来都没有认为银行工作有多专业(注:如果无意之中,伤了同仁的心,请谅解),在银行工作更多还是责任心以及用心。有此“二心”,银行那点所谓的专业,普通人的智商一至两年内都能掌握。

既然银行工作都谈不上专业,那贷款中介说自己很专业,这个逻辑本身就有问题。

贷款中介存在的关键还是在于银行与客户之间的信息不对称,贷款中介充分利用这个信息不对称,通过伪造各类资料让贷款申请人满足银行贷款所需资料条件,再加上渠道多(注:实质为与银行贷款经办人员较为熟悉,至于为何会熟悉?不说,很多人也都能理解),很容易通过银行审核。如果把这种操作称之为专业,笔者希望这种专业越少越好。

下文笔者将通过一个真实案例曝光贷款中介帮助贷款申请人获取银行经营贷款的三板斧,并据此提出银行应对之策,同时也让哪些企图通过找贷款中介获取银行贷款的人知晓,贷款中介操作并不神秘,也谈不上什么专业。

一板斧,即收购养照:让借款人事先受让公司股份,股份变更手续完成三个月后再到银行申请贷款,

2023年12月7日,范某向贷款中介王某咨询办理房屋抵押贷款事宜。2023年12月13日,贷款中介王某告知范某“工商代办发来了合适的公司营业执照可以办理银行贷款,需要范某收购该公司并养照后方可申请办理贷款”。2023年12月25日,范某支付1.1万元价格后,收购了A公司股份并于2024年1月4日由王某办理公司股份变更手续。

银行对策:

针对上述通过受让公司股份来获取经营贷款主体资格的套路,一招就可破解,即对于突击获取公司股份的个人,不管是以公司名义还是个人名义来申请贷款的,银行既要审查公司经营历史及范围,更要审查个人经营历史及范围,重点审查的个人经营历史是否与公司经营历史及范围是否一致?

对于风险控制水平相对较为弱的中小银行,可以制度规定,半年内受让公司股份的,原则上不得以该公司作为经营主体申请贷款,或者直接将该类贷款权限上收。

二板斧,即包装客户:股份变更三月后,伪造资料向银行申请贷款

范某成为A公司股东后并未经营公司,事实上A公司也根本没有经营过,只是一个拥有营业执照的纸面公司而已。2024年4月1日,贷款中介王某让范某准备贷款所需的个人资料,如夫妻俩的身份证、户口本、结婚证、房本以及银行卡近一年流水,王某负责提供证明A公司经营的相关财务报表、经营文件。

银行对策:

通过伪造经营资料就能通过银行贷款审批,这本身就说明当事银行风险管控的理念及方法都有问题。就资料审核贷款,属于典型形式审查,这种做法早在几乎二十年前就已经证明不适合中小微企业的贷款审批,也是近年来很多中小银行贷款领域发生案件主要原因。

对于收集到的客户资料,既要分析资料本身的合理性以及意义,也要分析收集到的各类资料的关联性,并交叉检验各类资料,从而确认资料是否真实?是否准确反映客户经营情况?

三板斧,即伪造贷前现场调查:与银行客户经理串通先后两次伪造现场调查照片

2024年4月3日,因为A公司无实际经营、无办公场所,范某、贷款中介王某、甲银行客户经理林某选择了某写字楼的办公场地,进行实地入户拍照,以此证明A公司真实经营;2024年4月12日,银行客户经理林某告知前期入户照片没有通过审核,需要重新拍照,并告知经营场地布置的方式;之后,再重新选择场地后,范某、王某、林某再次进行入户拍照,这次照片通过了审核。

银行对策:

从上述操作来看,甲银行贷前调查并不规范,正常来讲,入户调查,至少需要两名银行员工,而林某一人就能完成。

另外甲银行仅凭一张照片就能证明客户经理完成入户调查,这本身就过于僵化、形式化,这也是为客户经理违规操作创造了空间。

还有对于前期入户调查照片没有通过审核,只要换张照片就能通过审核,进一步证明甲银行贷款审核还是停留在形式审核的基础。(注:在笔者看来,正常操作应该是审核人员进行实地突击走访,这样伪造虚假入户的违规事实,马上就能显出原形。)

结束语

2024年4月18日,甲银行批准了范某600万元贷款额度。因为担心通过伪造资料获取银行贷款涉嫌骗取银行贷款,范某主动放弃上述贷款,没有办理进一步手续提取银行贷款,并以贷款中介王某提供贷款服务涉嫌犯罪,没有按照事先签订的协议支付中介费5.4万元。(注:笔者认为,范某的担心是对的,以虚假资料到银行贷款已经涉嫌构成骗取贷款罪)

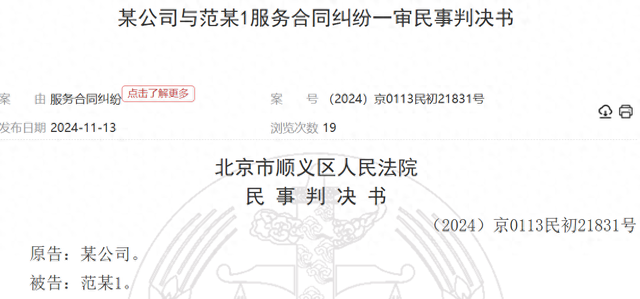

为此,贷款中介起诉至法院,要求王某支付中介费5.4万元。

法院认为,王某所在公司已为范某提供了贷款信息咨询即贷款申请的相关服务,并取得了银行600万元的贷款批复,范某因自身原因未能继续履行合同,范某的行为构成违约,应当向王某所在公司支付服务费。但法院也指出,双方在选择贷款方式时,均同意以未实际经营的公司名义申请贷款显属不当,对此双方均有过错。

2024年10月,法院一审判决,范某向王某所在公司支付服务费二万元。

笔者有话说

首先,法院判决还是合情合理。

其次,还是要说的是,贷款中介帮助客户贷款的“三板斧”本身也没有什么专业性,能够成功,那还是银行自身贷款管理有薄弱点、有漏洞。

最后,笔者始终还是要坚持的是,不管非法贷款中介还是上述比较仁义的贷款中介(注:600万元贷款,仅收5.94万元服务费,真的很低,比较仁义),银行都应该远离,原因很简单,他们的行为都会银行风险合规文化带来无法估量的负面影响。

配资炒股投资

配资炒股投资

文章为作者独立观点,不代表股票免息配资观点